L’analisi di bilancio è un quadro organico desunto dai dati contenuti nel bilancio d’esercizio che punta a evidenziare lo stato di salute di un’azienda.

È uno strumento che consente, attraverso la riclassificazione dello stato patrimoniale e del conto economico, di conoscere i risultati della gestione aziendale sia confrontandola con gli anni precedenti che con quella di società concorrenti.

Ottenere un’analisi di bilancio serve, prima di tutto, al management della società che lo ha redatto, ma può essere utile anche a soggetti terzi per valutare la solidità di una realtà aziendale con la quale si vuole intraprendere una relazione commerciale.

Indice:

Analisi di bilancio: cos’è?

L’analisi di bilancio è uno strumento essenziale per valutare l’efficienza e l’efficacia aziendale da un punto di vista economico, patrimoniale e finanziario.

Grazie alla riaggregazione dei dati ricavati dal consultivo d’esercizio è possibile ottenere informazioni aggiuntive rispetto a quelle espresse analiticamente dal bilancio annuale.

L’analisi di bilancio serve a porre attenzione su alcuni aspetti della gestione aziendale che si vogliono esaminare tramite una riaggregazione specifica dei dati.

La sua funzione è fornire un quadro realistico delle performance raggiunte da un’azienda per valutare le prospettive di crescita grazie al confronto con i dati storici dell’impresa stessa e con i risultati ottenuti da imprese che svolgono la stessa attività.

A chi e a cosa serve l’analisi di bilancio?

L’analisi di bilancio serve al management di un’azienda e a tutti coloro che gravitano intorno ad essa.

Prima di tutto, l’analisi di bilancio deve essere valutata dagli amministratori e dai soci di un’azienda.

Grazie all’aggregazione dei dati contenuti nel rendiconto annuale è possibile verificare che la gestione amministrativa abbia raggiunto gli obiettivi previsionali di fatturato, reddituali e finanziari. La bontà delle scelte operative compiute dagli amministratori nel perseguire i traguardi prefissati devono emergere da alcuni indicatori sintetici elaborati. Nel caso ciò non avvenga, l’analisi di bilancio è utile per esaminare gli scostamenti tra le previsioni e i risultati effettivamente raggiunti, con la possibilità di:

• Individuare le cause del mancato raggiungimento degli obiettivi

• Intervenire tempestivamente per rimuovere le criticità emerse in uno o più aspetti della gestione aziendale

In secondo luogo, l’analisi di bilancio è utile per i soggetti terzi che interagiscono con una società:

• I fornitori possono valutare la solidità creditizia del loro potenziale cliente

• I clienti (intesi come distributori al dettaglio) possono rendersi conto della capacità dell’impresa di fornire beni e servizi con continuità e serietà

• Le banche e gli intermediari finanziari possono ottenere informazioni utili sulla solidità e sulla continuità di un’impresa che influiscono direttamente sulla capacità dell’azienda di rispettare il piano di rientro di un finanziamento

• Gli investitori o i potenziali investitori che devono esaminare l’andamento e le prospettive future di crescita di una realtà imprenditoriale

L’analisi di bilancio è, in sostanza, un documento che fotografa lo stato di salute di un’attività e permette a tutti gli stakeholder di compiere valutazioni analitiche e fondate su indicatori economici, patrimoniali e finanziari.

Il punto di forza dell’analisi è che, tramite la riclassificazione dei dati del bilancio in uno schema di sintesi, è possibile effettuare confronti:

• nel tempo, tra gli stessi indicatori della medesima azienda in anni differenti

• nello spazio, tra i medesimi parametri riferiti allo stesso anno di aziende concorrenti

Affinché l’esamina contabile sia esaustiva, è consigliabile ottenere un confronto degli indici di bilancio degli ultimi tre esercizi, con l’eventuale aggiunta di altre informazioni, quali il rating di azienda, il fido consigliato e un confronto con gli indicatori desunti dei competitors.

Cosa vuol dire riclassificare il bilancio?

Riclassificare il bilancio significa esporre i dati contenuti nello stato patrimoniale e nel conto economico in prospetti differenti rispetto a quelli legali previsti dagli artt. 2424 c.c. e 2425 c.c., allo scopo di ottenere valori di sintesi esplicativi delle performance aziendali.

La riclassificazione dello stato patrimoniale

Lo scopo è quello di analizzare la capacità patrimoniale ed economica di un’azienda.

Le voci delle attività e delle passività sono raggruppate seguendo una logica che fa riferimento alla liquidità e all’esigibilità delle risorse finanziarie e alla differente competenza delle aree di gestione.

Tra gli schemi maggiormente utilizzati per riclassificare lo stato patrimoniale troviamo quelli basati sul:

1. criterio finanziario

2. criterio della pertinenza gestionale

La riclassificazione dello stato patrimoniale secondo il criterio finanziario confronta i valori delle attività (correnti di breve periodo e immobilizzate di medio/lungo periodo) con quelli delle passività (correnti di breve termine e consolidate di medio/lungo termine) e il capitale netto operativo.

Lo schema secondo il criterio della pertinenza gestionale prevede che le voci dello stato patrimoniale siano raggruppate a seconda delle differenti aree gestionali dell’azienda (caratteristica, accessoria e ordinaria). Presuppone che la riclassificazione venga effettuata da parte dell’azienda stessa, la sola in grado di conoscere come scomporre le attività e passività per aggregarle a seconda della loro specifica appartenenza alle diverse aree gestionali.

L’analisi fornita da Tuttovisure.it segue il criterio finanziario basata sui bilanci di esercizio depositati annualmente in Camera di Commercio.

La riclassificazione del conto economico

Ha la funzione di indicare sinteticamente il contributo che ogni singola area di gestione fornisce all’ottenimento dell’utile di esercizio (o della perdita di esercizio). In altre parole, serve a capire quanto ammontare del reddito di impresa sia riconducibile alla gestione caratteristica (ovvero quella ordinaria che tipicizza l’attività imprenditoriale), alla gestione finanziaria (accessoria a quella caratteristica) e a quella straordinaria.

I modelli generalmente utilizzati per riclassificare il conto economico sono due:

1. schema “a valore aggiunto”

2. schema “a margine di contribuzione”.

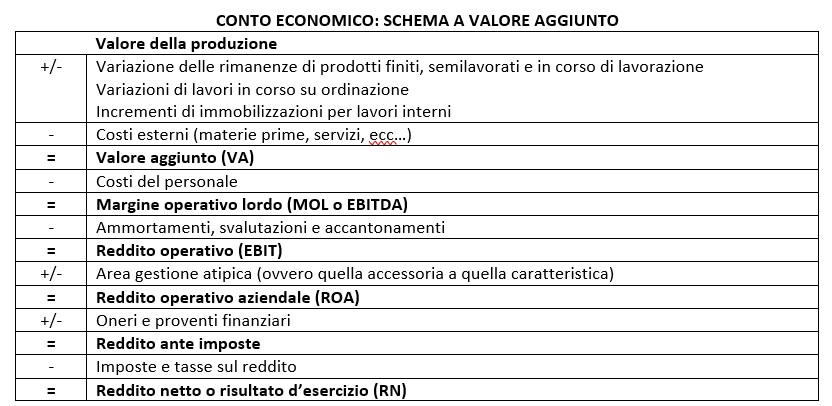

Lo schema a valore aggiunto (tabella 1) aggrega i dati del bilancio per poter ottenere i risultati parziali del reddito di esercizio partendo dal valore aggiunto (VA, ovvero la differenza tra ricavi, costi di produzione e variazione del valore delle rimanenze) per arrivare al reddito netto o redditi (ovvero l’utile o la perdita registrata).

Tabella 1 – Schema a valore aggiunto

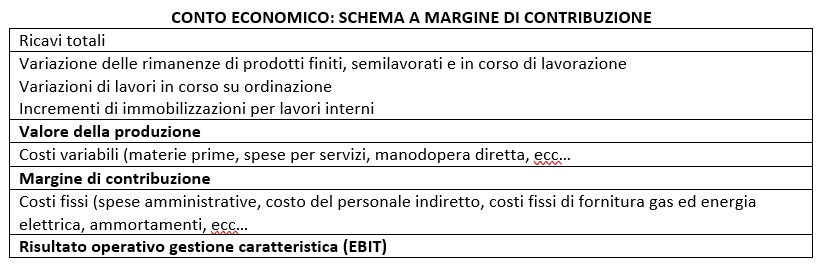

Lo schema a margine di contribuzione è una sintesi che partendo dai ricavi totali arriva al risultato operativo (EBIT) distinguendo i costi variabili da quelli fissi e indicando il margine di contribuzione totale.

I costi variabili sono le spese dovute per la produzione dei beni o per la fornitura dei servizi che aumentano o decrescono, appunto, all’aumentare o al diminuire del volume della produzione (ne sono classici esempi le materie prime). I costi fissi sono quelle spese che non variano al variare della produzione, dunque, sono sostenuti anche nel caso limite di nessun bene prodotto o servizio offerto (lo sono, ad esempio, le spese amministrative o gli ammortamenti).

Dalla differenza tra i ricavi totali e i costi variabili totali si ottiene il margine di contribuzione totale, ovvero quella quota di ricavi che servono a coprire i costi fissi aziendali.

Decurtando dal margine di contribuzione totale l’ammontare dei costi fissi, si ottiene il valore dell’eventuale profitto o perdita.

Il valore del margine di contribuzione è molto importante per le scelte decisionali del management poiché in base al suo valore si determina il volume della produzione che consente di raggiungere il punto di pareggio o break-even point. Il punto di pareggio è quel valore che, a fronte di una determinata quantità di prodotto, consente all’azienda di essere in pari con le spese. Da quel punto in poi, l’attività registra un profitto. Al di sotto del break-even point si è in perdita.

In realtà, il calcolo del punto di pareggio e del margine di contribuzione è più complesso perché dipende da molte altre considerazioni di programmazione contabile: dall’approccio della determinazione dei costi (tra direct costing e full costing) alla suddivisione dei costi fissi in specifici e generali, dalla differente distinzione tra costi di prodotto e costi di periodo, alla presenza del solo margine di contribuzione di primo grado o anche di secondo grado.

In questa sede, basta semplicemente sottolineare che lo schema a margine di contribuzione analizza i dati del bilancio della sola gestione caratteristica e mira a individuare i valori della produzione e dei ricavi che consentono una copertura dei costi variabili e fissi e di un’eventuale quota di profitto. La tabella seguente (tabella 2) semplifica l’approccio del prospetto a margine di contribuzione.

Tabella 2 – Schema a margine di contribuzione

La riclassificazione del bilancio è il primo step necessario per poter poi effettuare un’analisi per indici grazie a specifici parametri che consentono di conoscere le performance aziendali e le prospettive future di crescita dell’azienda.

Gli indici di bilancio

Gli indici di bilancio sono parametri che permettono di valutare la capacità reddituale, finanziaria e patrimoniale di una società.

Generalmente, sono divisi in tre categorie:

1. indici di redditività

2. indici di liquidità

3. indici di solidità

Tutte e tre le categorie elaborano i dati presenti nello stato patrimoniale e nel conto economico al fine di fornire un valore espressivo della situazione economica e finanziaria.

Gli indici di redditività

Hanno la funzione di misurare la capacità delle differenti aree gestionali di produrre reddito. In altre parole, mettono in confronto il reddito ottenuto con il capitale impiegato per ottenerlo. Di seguito sono illustrati i principali indici di redditività.

Return on Assets (ROA)

Il ROA, acronimo di “Return on Assets”, è l’indice che serve per verificare la capacità di un’impresa di ottenere reddito dallo svolgimento della propria attività. Misura il “ritorno degli asset”, inteso come il calcolo dell’efficienza dello sfruttamento delle risorse impiegate.

Ci sono diverse versioni per il calcolo del ROA, ma quella più utilizzata è:

ROA = (Utile netto / totale attivo) x 100

Il risultato (in valore percentuale) che si ottiene indica qual è il reddito che l’impresa è riuscita a generare impiegando 100 euro di asset impiegato.

Il fatto che il valore sia espresso in percentuale consente la comparazione del risultato con quelli degli anni precedenti ottenuti dalla stessa azienda e con il benchmark di mercato, ovvero un indice medio relativo ai valori registrati dagli altri concorrenti.

Return on Investment (ROI)

È il rapport tra il reddito operativo, ovvero il risultato della gestione caratteristica, e il capitale investito.

La formula per calcolarlo è:

ROI = Reddito operativo aziendale / capitale investito

In termini percentuali, la formula è:

ROI = (Reddito operativo aziendale / capitale investito) x 100

Il risultato indica il rendimento ottenuto in base al capitale investito (somma tra capitale circolante e capitale immobilizzato). È un indice che esprime la profittabilità di un investimento.

È molto utile sia per il management, che può valutare il “ritorno di un investimento”, ovvero quanto profitto si è generato a fronte del capitale messo a disposizione.

Ma può essere utile anche per l’investitore che può valutare la convenienza a investire nell’impresa. In questo caso, il CI indica la somma che si è investita o che si intende investire.

Return on Equity (ROE)

Significa “ritorno sul capitale proprio”, che indica la capacità del capitale investito dai soci di generare profitto. Anche questo indicatore può essere molto utile per gli azionisti o per i potenziali azionisti, poiché misura l’economicità dell’azienda.

La sua formula è:

ROE = reddito netto / capitale proprio

È un indice che più di altri esprime la presenza o meno di un equilibrio economico-finanziario derivante dalla gestione aziendale.

Return on Sales (ROS)

È l’indice di redditività delle vendite. Esprime la capacità delle vendite dei prodotti o servizio immessi sul mercato di generare il reddito derivante dalla gestione caratteristica.

La formula è:

ROS = reddito operativo / ricavi di vendita

Se adottato in termini percentuali (ROS = (reddito operativo / ricavi di vendita) x 100), indica quanto reddito operativo viene prodotto da 100 euro di ricavi.

Gli indici di liquidità

Tale tipologia di parametri serve a capire quale sia la capacità dell’azienda di preservare l’equilibrio finanziario nel breve periodo e i dati analizzati sono contenuti nello stato patrimoniale del bilancio d’esercizio.

Sono indici che esprimono la capacità dell’azienda di far fronte alle proprie obbligazioni attraverso l’utilizzo del capitale circolante, formato dalle disponibilità liquide, dai crediti e dalle rimanenze.

Gli indici di liquidità si dividono in due categorie:

1. Indici di liquidità primaria

2. Indici di liquidità secondaria

Gli indici di liquidità primaria

Indicano se le risorse finanziarie attive disponibili nel breve periodo siano in grado di far fronte ai debiti, da saldare sempre nel breve termine.

Il primo dei parametri di tale categoria è il margine di tesoreria, che è la differenza tra la somma delle liquidità (immediate e differite) e le passività correnti.

Margine di contribuzione = (liquidità immediate + liquidità differite) – passività correnti

Le liquidità immediate sono le disponibilità prontamente utilizzabili (denaro in cassa e su conto corrente), mentre le liquidità differite sono le disponibilità che possono essere smobilizzate nel breve periodo (rimanenze, crediti e investimenti finanziari).

Il margine di tesoreria indica la capacità dell’impresa di avere liquidità pronta da utilizzare per saldare i debiti a breve termine.

Intuitivamente, se il valore (in termini assoluti) del parametro è positivo significa che l’azienda ha la disponibilità di risorse finanziarie da utilizzare a breve. Se il valore è negativo, significa che i mezzi liquidi a disposizione non sono in grado di compensare le passività correnti, sintomo di una criticità finanziaria.

Le liquidità correnti e le passività correnti possono anche essere messe in rapporto, ottenendo un indicatore nominato indice di liquidità primaria (chiamato anche come liquidity ratio):

Indice di liquidità primaria = (liquidità immediate + liquidità differite) / passività correnti

Tale parametro indica in che misura le liquidità correnti sono maggiori o minori delle passività correnti.

Quando il risultato è 1, i valori di liquidità e passività sono uguali. Valori maggiori di 1 indicano quante volte le liquidità superano le passività. Valori minori di uno indicano di quante volte le liquidità sono inferiori alle passività.

Gli indici di liquidità secondaria

Sono parametri simili a quelli del paragrafo precedente, ma assieme alle liquidità immediate e differite vengono considerate anche le rimanenze. Le passività correnti, quindi, vengono confrontate con tutte le attività correnti dello stato patrimoniale.

Capitale circolante netto

L’indice del capitale circolante netto (o margine di disponibilità) è la differenza tra le attività correnti e le passività correnti:

Capitale circolante netto = Attività correnti – Passività correnti

Come il margine di tesoreria, anche il margine di disponibilità si propone di evidenziare la capacità dell’azienda di far fronte ai debiti di breve termine, ma considerando anche quelle risorse che possono essere monetizzate entro 12 mesi.

Se il Capitale circolante netto (CCN) è pari a zero, significa che le attività correnti sono uguali alle passività correnti. Se il risultato ha valori maggiori significa che l’impresa ha risorse sufficienti per rispettare gli impegni presi. Viceversa, vi è una tensione finanziaria da valutare.

Come per gli indici di liquidità primaria, anche per quelli di liquidità secondaria è possibile ottenere un indice di disponibilità (noto anche come current ratio) mettendo in rapporto le attività correnti con le passività correnti:

Indice di disponibilità = attività correnti / passività correnti

Ugualmente all’indice di liquidità primaria, per valori superiori a 1 si ha una situazione positiva che esprime la capacità della gestione aziendale ad ottenere un equilibrio finanziario. Per valori inferiori a 1, è necessario fare un ragionamento sulla situazione finanziaria.

Gli indici di solidità

A differenza degli indici di liquidità, tale tipologia di parametri esprimono la capacità dell’azienda di rispettare gli impegni a medio e lungo termine. Ecco i più importanti.

Grado di indebitamento

È un valore che mette in rapporto l’ammontare del capitale di terzi investito nell’impresa e il capitale proprio conferito dai soci:

Rapporto di indebitamento: capitale di terzi / capitale proprio

Il risultato che se ne ottiene fa emergere quanto l’azienda dipenda da prestiti e finanziamenti rispetto al capitale di rischio investito.

Valori uguali a 1 identificano una situazione di parità tra apporto finanziario dei soci e quello di soggetti esterni (debiti verso terzi). Più il risultato tende allo zero, più l’indebitamento della società diminuisce. In caso contrario, emerge una crescente situazione di indebitamento.

Grado di copertura delle immobilizzazioni

È un rapporto tra impieghi e fonti nel medio-lungo termine. I dati sono desumibili dallo stato patrimoniale dove nella parte sinistra del prospetto sono riportati gli impieghi e nella parte destra le fonti.

Il grado di copertura delle immobilizzazioni può essere espresso tramite due rapporti:

1. Indice di autocopertura = capitale proprio / attivo fisso

2. Grado di copertura globale = (capitale proprio + passività consolidate) / attivo fisso

Entrambi gli indici indicano la capacità dell’azienda di finanziare le immobilizzazioni, ma con una differenza: l’indice di autocopertura esprime la capacità di farlo con il solo capitale di rischio, il grado di copertura globale considera anche il capitale preso a prestito.

Quali indici di bilancio usare?

Ci si potrebbe chiedere se gli indici di bilancio siano tutti da analizzare o se ci sia un ordine di priorità tra essi.

Un’attenta analisi del rendiconto annuale non può prescindere dall’esame delle tre diverse tipologie di indicatori poiché ciascun gruppo evidenzia aspetti differenti della gestione aziendale.

Inoltre, per comprendere meglio lo stato di salute di un’azienda è necessario avere una visione di insieme che può essere raggiunta soltanto attraverso un esame del quadro completo.

Ciò deve avvenire sia in riferimento all’anno di gestione aziendale sottoposto a verifica, sia attraverso un confronto con gli anni precedenti, allo scopo di analizzare i risultati raggiunti nel tempo e di prevedere gli scenari di performance futuri.

L’analisi di bilancio fornita da Tuttovisure.it prevede un report che abbraccia gli ultimi tre anni di esercizio attraverso il calcolo degli indicatori desunti dai bilanci di esercizio depositati in Camera di Commercio.

Ma chi è obbligato al deposito del rendiconto annuale?

Chi deve depositare il bilancio d’esercizio?

Tutte le società e le imprese hanno l’obbligo di redigere a fine esercizio il bilancio, ma non tutte hanno anche l’obbligo di depositarlo in Camera di Commercio.

Quelle tenute a farlo sono:

o Le società di capitale (S.p.a., S.r.l. e S.a.p.a.)

o Le società cooperative

o Le società estere che hanno sede nel nostro Paese

o I gruppi europei di interesse economico (Geie)

o I consorzi sia con che senza qualifica di confidi (queste ultime hanno l’obbligo di depositare solamente la situazione patrimoniale)

o I contratti di Rete di Imprese

o Le aziende speciali e le istituzioni di Enti Locali

o Le startup innovative

I bilanci devono essere depositati presso le Camere di Commercio competenti entro i 30 giorni successivi dalla loro approvazione da parte dell’assemblea ordinaria dei soci che deve avvenire entro 120 giorni dalla chiusura dell’esercizio. Solo nel caso di bilancio consolidato (redatto dai gruppi) o per ragioni particolari espressamente indicate nella relazione sulla gestione, l’approvazione può avvenire entro 180 giorni dalla chiusura dell’esercizio.

I bilanci, da trasmettere in via telematica, devono essere redatti seguendo rigorosamente gli schemi indicati nel Codice civile (artt. 2423 c.c. e seguenti) e sono formati da:

1. Stato patrimoniale;

2. Conto economico;

3. Nota integrativa;

4. Rendiconto finanziario.

L’obbligo di deposito del bilancio di esercizio per alcune tipologie di società ed enti soggiace al dovere di pubblicità del documento.

Il rendiconto annuale, infatti, è un documento pubblico che risponde alle esigenze informative di tutti gli stakeholders che hanno interesse a vagliare l’efficienza e l’efficacia della gestione aziendale.

Tuttovisure.it ha la possibilità di interrogare per vostro conto il registro imprese della Camera di Commercio per ottenere i bilanci di esercizio delle società al fine di fornire un’analisi dettagliata dei risultati ottenuti negli ultimi tre esercizi.

Il rating aziendale e il fido consigliato: cosa sono?

Il rating aziendale e il fido commerciale sono due indicatori che esprimono la solvibilità di un’azienda. Sono parametri che ben si prestano ad accompagnare l’analisi di bilancio al fine di fornire un quadro completo della situazione economica, patrimoniale e finanziaria.

Vediamo brevemente cosa sono.

Il rating aziendale

Il rating esprime la capacità di onorare i propri debiti.

È un indice che spesso viene sentito per valutare la solidità di uno Stato o dei suoi titoli e obbligazioni, ma nella prassi aziendale è indicato per valutare l’affidabilità finanziaria di una società.

È stato introdotto dall’International Convergence of Capital Measurement and Capital Standards (tradotto, Nuovo Accordo sui requisiti minimi di capitale) firmato a Basilea nel 2004. Proprio per questo, l’accordo internazionale è meglio noto come “Basilea II”.

I firmatari hanno posto in essere misure di vigilanza prudenziale per tutelare la solidità finanziaria delle banche. Una tra queste prevede l’accantonamento di quote di capitale proporzionate al rischio assunto a fronte della corresponsione di un prestito. Tale rischio, viene calcolato attraverso il rating.

In sostanza, il rating misura la dose di rischio che l’intermediario creditizio si assume nel momento in cui concede un finanziamento.

Visto da un’altra angolazione, il rating calcola la probabilità di default (probability of default) del richiedente il prestito, ovvero quanto sia possibile che il debitore non adempia alle sue obbligazioni.

La sua determinazione è complessa e prevede l’analisi congiunta di elementi quantitativi e qualitativi.

Può essere calcolato dalla banca che sta valutando se concedere o meno un finanziamento (e allora è definito rating bancario) oppure da apposite agenzie di rating, ragion per cui si possono ottenere rating dal valore leggermente differente.

Ad ogni modo, il rating aziendale è un indice sintetico che fa intuire quale sia la reputazione creditizia di un’azienda, che sta alla base delle valutazioni finanziarie compiute dai soggetti terzi che hanno rapporti economici con lei.

Il fido commerciale

Parametro accostabile al rating è il fido commerciale. Tale indicatore misura sempre il grado di affidabilità finanziaria di un soggetto giuridico, ma è più indicato per gli scambi tra imprese quando sono previsti pagamenti dilazionati nel tempo.

L’indice esprime il valore massimo di rischio di credito che un fornitore può assumere nei confronti dei suoi clienti, scongiurando l’inadempimento di questi ultimi.

E’, in altre parole, l’esposizione massima che viene concessa a un’impresa cliente da parte del suo fornitore quando è previsto un pagamento in un momento successivo rispetto alla consegna della merce.

Da quanto detto, emerge che lo stato di salute di una società emerge certamente dall’analisi del suo bilancio di esercizio, ma anche da altri indici che riguardano più specificatamente il grado di adempienza della società stessa.

Tuttovisure.it è in grado di offrire una panoramica completa ed esaustiva della situazione economica, patrimoniale e finanziaria di una società, comprensiva anche di parametri che indicano la solidità e l’affidabilità finanziaria.

Analisi di Bilancio: il servizio di Tuttovisure.it

Ottenere un’analisi di bilancio con Tuttovisure.it è semplice e veloce.

Fornendo la ragione sociale, la partita Iva e il codice fiscale, la provincia e il Comune dove ha sede la società è possibile in circa due ore avere un rapporto delle performance elaborato sui bilanci di tre annualità.

Condizione sine qua non per ottenere il report è che la società per la quale si sta richiedendo un’analisi abbia depositato i rendiconti annuali, a prescindere dal fatto che lo si sia fatto rispettando i tempi prescritti dal Codice civile.

Come visto, non tutte le società sono obbligate a depositare i bilanci. I nostri analisti, dunque, potranno svolgere un’analisi solo nel caso in cui i rendiconti annuali siano presenti presso il registro imprese della Camera di commercio.

Una volta ottenuti, si procederà a riclassificare i bilanci delle ultime tre annualità in base alla Direttiva 2013/34/UE che ha abrogato le precedenti Direttive 78/660/CEE (IV Direttiva CEE) e 83/349/CEE.

Si tratta di un lavoro di estrapolazione ed elaborazione dei dati dello stato patrimoniale e del conto economico, i due prospetti del bilancio d’esercizio che seguono regole ben precise di formazione stabilite dal nostro Codice civile.

Avvertenza

Il bilancio di esercizio viene predisposto seguendo i principi contabili nazionali emessi dall’OIC (acronimo di “Organismo Italiano di Contabilità”), che affiancano e completano quelli stabiliti nell’art. 2423 del Codice civile.

Ma i bilanci possono anche essere redatti seguendo i formati indicati dai principi contabili IFRS (International Financial Reporting Standards) predisposti dall’International Accounting Standards Board (IASB), che è l’organismo preposto all’emanazione dei principi contabili internazionali.

Questi ultimi rendiconti annuali hanno una struttura differente rispetto agli schemi di stato patrimoniale e di conto economico previsti dagli artt. 2424 c.c. e 2425 c.c.

Tale diversa impostazione potrebbe generare un diverso adattamento delle voci analizzate al prospetto da noi inviato, con la conseguenza che alcuni campi potrebbero risultare vuoti. Questo perché il sistema di analisi delle informazioni segue gli schemi di stato patrimoniale e conto economico fissati dal Codice civile e non quelli della contabilità internazionale. Nel caso di presenza di campi lasciati in bianco, si dovrà esaminare la nota integrativa che, facendo parte del bilancio, viene inviata assieme allo stato patrimoniale, al conto economico e alla nota integrativa. Così facendo, si potrà sapere quale tipologia di principi sono stati adottati per la redazione del rendiconto annuale.

Cosa contiene l’analisi di bilancio fornita da Tuttovisure.it

L’analisi di bilancio fornita da Tuttovisure.it viene effettuata sugli ultimi tre bilanci di esercizio depositati in Camera di Commercio.

Al suo interno sono disponibili informazioni utili di diversa natura per capire la solidità e le performance di una società. Nello specifico sono include:

• I dati anagrafici dell’azienda (regione sociale, codice fiscale, partita Iva, indirizzo della sede, informazioni di contatto, inclusa la pec) desumibili dalla visura camerale

• I dati di settore merceologico e dimensionali, con l’indicazione della classe di fatturato

• L’analisi bilancio effettuata sulle tre annualità più recenti, comprensiva di 5 indici di bilancio per valutare l’andamento della gestione aziendale e del confronto degli indici con i benchmark del settore

• L’indicazione di una eventuale attivazione della Cassa integrazione guadagni straordinaria (Cigs)

• Gli score negatività, ovvero l’eventuale indicazione di protesti e pregiudizievoli desunti da una visura presso la conservatoria dei registri immobiliari

Per un’analisi ancora più approfondita, è possibile selezionare l’opzione “3 ANNI + RATING + FIDO + INDICATORI”, che consente di ottenere ulteriori informazioni relative a:

• Indicatori finanziari desunti dai risultati ottenuti da aziende concorrenti

• Il rating e il fido commerciale calcolati grazie alla machine learning e alle reti neurali

Tale approfondimento è utile se, oltre a voler analizzare lo stato di salute di una società, si vuole effettuare un confronto valutativo sui competitor o su aziende partner.

Ottenere il report è semplice e veloce: basta compilare il form di richiesta e inviare copia del documento d’identità per avere in appena 2 ore l’analisi richiesta via e-mail. Il servizio, inoltre, garantisce l’anonimato: la società oggetto dell’analisi non verrà a conoscenza dell’indagine compiuta. Questo perché le informazioni recuperate dai consulenti di Tuttovosure.it sono pubbliche e disponibili per chiunque abbia necessità di consultarle.

Veloce, Semplice, Affidabile